Какой налог на выигрыш в букмекерской конторе

Сфера спортивных ставок является одной из самых быстрорастущих экономических отраслей в РФ. Точкой отсчета стали 90-е годы, когда после распада СССР, где отрасль была запрещена, стали появляться букмекерские конторы, на сегодня удовлетворяющие потребности в ставках почти 2.5 млн жителей страны.

Содержание

- Законодательная база

- Когда букмекерская контора оплачивает налог на выигрыш

- Когда оплачивает сам игрок

- Способы оплаты

- Как платят в других странах СНГ

- Что будет, если не платить

Серьезным толчком к развитию букмекерского рынка в последнее десятилетие стало вступление в 2009 году в силу закона о прекращении игорной деятельности на территории РФ за исключением специально отведенных зон в приграничных районах.

Этот закон не только положил начало легализации игорного бизнеса, но и развитию онлайн-рынка спортивного беттинга. В первое время — нелегального, но с 2014 года переведенного в легальное поле. Сегодня все больше игроков предпочитают играть в официальных БК, хотя, помимо сложности в идентификации, главным препятствием для большинства бетторов является необходимость уплачивать налог в букмекерской конторе, а также сложности с пониманием, как это делать правильно.

Законодательная база

На первых порах букмекерские организации руководствовались принятым еще в 1991 году общим законом РСФСР «О предприятиях и предпринимательской деятельности». В 1993 году в российской столице появились первые минимальные требования к спортивным букмекерам. Отправной точкой в плане законодательства в сфере регулирования сферы беттинга стал закон 1998 года «О лицензировании отдельных видов деятельности». В список обязательных к лицензированию попали и игорные заведения.

В 2006 году был принят Закон об азартных играх. Более предметно законодательная база для спортивных букмекеров была разработана и внедрена в последнее десятилетие. После запрета на игорную деятельность на территории России за исключением специально отведенных мест (2009 г.), в 2011 году 26 декабря было принято постановление правительства №1130 «О лицензировании деятельности по организации и проведению азартных игр в букмекерских конторах и тотализаторах».

В 2014 году были регламентированы ставки в интернете путем дополнения и изменения закона «О государственном регулировании азартных игр». Новый закон вступил в силу 22 августа под номером 222. В соответствии с ним, в РФ были созданы два Центра учета приема интерактивных ставок (ЦУПИС), регулируемые Центробанком, для контроля за деятельностью букмекерских контор, получивших разрешение (лицензию) на деятельность в России, и физических лиц, выступающих в роли их клиентов.

Налоговые вопросы, связанные с легальным рынком спортивного беттинга в РФ, регулирует ФНС России.

Когда букмекерская контора оплачивает налог на выигрыш

Изменения в системе налогообложения, касающиеся спортивных ставок, были внесены 1 января 2018 года. Они коснулись, прежде всего, статьи 214.7 Налогового кодекса РФ, в которой оговорены особенности определения налоговой базы и исчисления налога по доходам от участия в лотереях и азартных играх. Изменения были зафиксированы Федеральным Законом «О внесении изменений в часть вторую НК РФ», который вступил в силу 27 ноября 2017 года.

Главное нововведение коснулось «пороговой» суммы, которая разделяет сферу ответственности букмекерской конторы и беттора в плане уплаты 13%-го налога.

Если доход игрока по ставке равен или больше 15 тысяч рублей, БК выступает в роли налогового агента беттора и самостоятельно вычитает налог на выигрыш на ставках и перечисляет его государству. При этом налог в 13% (30% — для проживающих на территории страны менее 183 дней на протяжении следующих подряд 12 месяцев) отсчитывается от суммы, получившейся в результате разницы между выигрышем и суммой сделанной ставки, то есть, от чистой прибыли.

Для лучшего понимания приведем пример. Предположим, клиент букмекерской конторы внес на игровой счет 10000 рублей. После этого сделал две ставки, каждая по 5000 рублей. Одна ставка проиграла, вторая выиграла. Сумма выигрыша составила искомые для выполнения условия выплаты налога букмекером 15000 рублей. Берем выигранную сумму и отнимаем от нее цену ставки (15000-5000), получаем 10000 рублей. Букмекер в качестве налогового агента удерживает и перечисляет в бюджет страны с этой суммы 13%, а именно 1300 рублей. В результате на руки беттор получает 8700 рублей чистой прибыли плюс 5000 рублей ставки, которые не были учтены налогами. Итого — 13700 рублей.

Когда оплачивает сам игрок

Если сумма выигрыша с пари меньше 15000 рублей, то БК полностью выплачивает выигрыш по коэффициенту. Однако беттор должен самостоятельно отчитаться перед налоговой. Оператор ставок при этом информирует налоговые органы о полученных игроками доходах, поэтому они имеют право обратиться и взыскать с физического лица неуплаченные налоги в букмекерских конторах.

Важный нюанс — в отличие от ситуации, когда налог на выигрыш в БК платит букмекер, в этом случае игрок самостоятельно определяет налоговую базу и выплачивает со всей выигранной суммы, а не с чистой прибыли. Платить НДФЛ нужно только с выведенных с игрового счета денег. Если игрок выиграл, например, 5000 рублей, то выплачивать придется только в случае вывода этой или другой суммы.

Еще существует небольшое, но важное послабление: если беттор за календарный год со всех букмекерских контор вывел сумму, не превышающую 4000 рублей, то ее декларировать не нужно в соответствии со статьями 217 и 229 НК РФ. Также если игрок выиграл большую сумму, то один раз в год он имеет право не декларировать эти 4000 рублей, или, проще говоря, вычесть ее из общей суммы за год, от которой придется выплатить самостоятельно.

Важно учитывать, что сбор со ставок в букмекерских конторах выплачивается с любой выведенной с сайта букмекера на счет ЦУПИС суммы. Даже если она меньше заведенной, она приравнивается к выигрышу. По этой причине рекомендуется выводить деньги реже и не самыми мелкими суммами.

Приведем примеры. Предположим, что игрок за год со всех контор, в которых зарегистрирован, вывел всего 3900 рублей. Он может расслабиться и ничего не декларировать. Если беттор вывел за год всего 10000 рублей, то он имеет право вычесть из этой суммы 4000 рублей и уплатить налоги с получившейся суммы в 6000 рублей. Если у игрока накопилась за год сумма в 200000 рублей, собранная со всех контор с выигрышей, не превышающих сумму в 15000, то один раз он может вычесть 4000, а с оставшейся выплатить 13% налога.

Способы оплаты

Любой выигрыш в букмекерской конторе облагается налогом. Первый способ оплаты не требует от игрока никаких усилий. Если он выигрывает пари, равную или превышающие сумму в 15000, то все за него делает букмекер. Клиент просто выводит деньги уже с учетом вычтенного налога. Сложнее процесс, если приходится декларировать доходы самостоятельно.

Налоговая декларация должна быть подана не позднее 30 апреля года, идущего за отчетным. Норма регламентируется пунктом 1 статьи 229 Налогового Кодекса. То есть, если вы собираетесь отчитаться за 2018 год, то должны подать декларацию не позднее 30.04.2019. Уплачен налог должен быть по месту жительства не позже 15 июля года, идущего за отчетным. В примере этой датой будет 15.07.2019. Также в конце года требуется получить справку по форме 2-НДФЛ с прописанной суммой дохода за год.

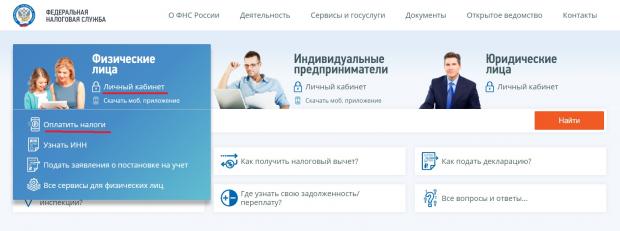

Самый простой способ заполнения и подачи декларации — сделать это через личный кабинет на сайте ФНС.

Можно отправиться в налоговую инспекцию по месту жительства и предоставить декларацию в бумажном виде. В этом случае легче всего заполнить ее при помощи специального приложения, которое каждый год размещается на сайте налоговой службы. Допустимо воспользоваться почтой с описью вложения.

Наиболее удобный способ оплаты — также личный кабинет на портале ФНС (если он есть у клиента). Там же отражается сумма, там же можно произвести оплату онлайн. После начисления НДФЛ информация поступает на портал госуслуг, где также можно посмотреть данные о налогах и оплатить их онлайн

Перед тем, как зарегистрироваться в бк, команда Bet On советует изучить основные вопросы бк, ведь игра начинается не с того, что игрок начинает делать ставки на спорт, а с подбора выгодной и удобной букмекерской и регистрации в ней. Читайте раздел советы по ставкам и начните свой путь с плюса.

Как платят налог на выигрыш в других странах СНГ

Россия не является единственной страной в СНГ, в которой игроки платят налоги в БК на выигрыш. Возьмем 6 значимых стран бывшего СССР и посмотрим, как обстоит дело с выигрыши в букмекерских конторах там.

- Беларусь. С бетторов, выводящих деньги со своего счета или забирающих их в наземных букмекерских пунктах, удерживают 4% от всей суммы выигрыша. Исключений нет: налог удерживается даже в случае возврата по причине отмены соревнования или вывода не сыгравшего ни разу депозита. Взимание налога происходит на стороне букмекера. Деньги, как в РФ, взимаются только при снятии средств. Если игрок выигрывает, но оставляет деньги на счету, никаких налоговых сборов не будет вплоть до попытки вывести средства на карту или иным способом.

- Украина. Налог на выигрыш в БК есть. Обязательства по взиманию суммы также лежат на букмекере. В Украине функционирует единая налоговая ставка на выигрыш и равна она 18%. Кроме того, 1.5% идут на поддержку армии. Размера налога в совокупности равен 19.5%. Налог начисляется на всю сумму выигрыша, а не на чистую прибыль. То есть, если вы поставили 1000 гривен и выиграли 5000, то букмекер высчитает 19.5% с общей суммы в 5000 гривен.

- Казахстан. Налог составляет 10%, однако в букмекерских конторах, в отличие от казино и лотерей, он не установлен и не взимается.

- Молдова. Букмекерские конторы недавно были монополизированы государством, а выигрыши облагаются налогами в соответствии с местным налоговым кодексом.

- Армения. Полученные игроками на ставках выигрыши также облагаются налогом. Процентная ставка колеблется от 15% или 25% в зависимости от суммы выигрыша. Есть и минимальный порог для уплаты — 10 тысяч драм (примерно 1400 рублей). С выигрышей меньше этой суммы налог не взимается. В 15% взимается с суммы до 120 тысяч драм (16800 рублей), в 25% — больше приведенной суммы.

- Азербайджан. Букмекеры выплачивают, однако сборов с прибыли для бетторов в Азербайджане нет.

Что будет, если не платить налог на выигрыш в БК?

Выплата налога в букмекерской конторе в России — обязанность каждого гражданина РФ. Если отказаться делиться с государством, к беттору будут применены санкции, предусмотренные законодательством.

Продублируем, что при выигрыше в 15000 рублей и выше, налоговым агентом игрока выступает букмекер. При выводе средств беттор уже получает на руки сумму с учетом вычтенных 13%. Ничего больше выплачивать или декларировать в этом случае не нужно.

Если у игрока есть выигрыши, составляющие суммы меньше 15000 рублей, но больше 4000 рублей в год, то избежать уплаты налога не выйдет. За неуплату беттору грозит штраф от 5 до 30% от суммы невыплаченного налога (не меньше 100 рублей) плюс пеня за каждый просроченный месяц. Деньги и штраф налоговые органы могут взыскать в принудительном порядке через судебных приставов.

Сокрытие налогов на серьезную сумму (от 900 тысяч рублей) — уже уголовное преступление. За это полагается штраф от 100 до 300 тысяч рублей и лишение свободы на срок до 6 месяцев. Если же будет сокрыта сумма от 4.5 млн рублей, то размер штрафа увеличится до 500 тысяч, а срок заключения — до 3 лет. В первый раз нарушитель может избежать тюремного наказания, если уплатит все платежи и штрафы.

Букмекерский рынок в России до 2014 года не был легализован. Но с недавних пор букмекерские конторы, желающие работать в легальное правовом поле, вынуждены получать разрешение на деятельность и обязуются платить в государственную казну 13%. Такой же налог на выигрыш платят и бетторы.

Налоговая ставка на выигрыш в РФ — одна из самых лояльных. Дополнительное преимущество заключается в том, что при выигрыше крупных сумм (от 15000 рублей), налоги следует выплачивать с прибыли, а не с общего дохода. Делает это налоговый агент, которым выступает букмекер. Изменения в законодательстве, датированные 2018 годом, внесли некоторую неразбериху в процедуру выплаты налогов. Отныне выигрыши меньше 15000 рублей игроки должны платить самостоятельно, подавая налоговую декларацию и выплачивая налоги не позднее середины июля месяца, следующего за отчетным. За неисполнение обязательств предусмотрена административные и даже уголовные меры наказания.

Нашли ошибку? Сообщите нам

Комментарии (0)