Банкролл-менеджмент: как вычислить оптимальный размер ставки

Содержание:

- Фиксированный размер ставки (флэт)

- Фиксированная ставка с порогами

- Банкролл менеджмент для фиксированной прибыли

- Полный метод Критерия Келли

- Дробный метод Келли

- Постоянный метод Келли

- Комбинированный метод Келли

Четкое следование правилам управления банком — ключевой навык успешного беттора наряду с качественным прогнозированием. Разбираем стратегии ставок по банкроллу для прибыльной игры на дистанции.

Чтобы стать успешным ставочником, недостаточно уметь хорошо прогнозировать. Можно месяцами работать над увеличением банкролла, а затем поставить всё на одну ставку, проиграть и потерять результаты усилий. В таком случае вы — гениальный прогнозист, но слабый беттор.

Любой опытный игрок первым делом посоветует: научитесь грамотному банкролл-менеджменту. Никто не застрахован от череды неудач, но на такой случай можно подготовиться.

Не существует универсальной стратегии управления банкроллом. Каждая из перечисленных систем может приносить успех на длительной дистанции. Идеальный вариант: выделить часть банкролла на несколько стратегий и протестировать их на одинаковых событиях.

Для примера возьмем банкролл в 100 у.е.

Фиксированный размер ставки (флэт)

Самый простой вариант. Определяется процент от банка, и сумма ставки рассчитывается по формуле:

выбранный процент * общий банкролл = сумма ставки

В зависимости от агрессивности процент может быть разным, обычно 2-5%. Чем меньше процент, тем плавнее рост и падение банкролла.

Для примера возьмем 2-процентные ставки. Первая ставка будет 0,02 * 100 = 2 у.е. Если банк вырос до 120 у.е., следующая ставка составит 0,02 * 120 = 2,4 у.е.

Главный недостаток — отсутствие зависимости от коэффициента. При рисковых ставках на маловероятные исходы это может привести к длительной серии неудач. Но низкий флэт (например, 1%) позволит даже рисковым ставкам не оказывать губительного воздействия на банкролл.

Фиксированная ставка с порогами

Апгрейд предыдущей стратегии. Берется процент от банкролла, определяется размер ставки и не меняется до достижения определенной отметки — например, прироста в 25%.

В нашем примере ставим по 2 у.е., пока банк не увеличится до 125 у.е. Затем размер ставки пересчитывается: 0,02 * 125 = 2,5 у.е. до следующей отметки в 156,25 у.е.

При убытках схема работает аналогично: потеряли 25% банка — снизили ставку. Однако многие бетторы, играющие низким флэтом, не снижают сумму ставки. Это связано с тем, что для проигрыша всего банка в нашем примере необходимо проиграть 50 ставок подряд.

Банкролл менеджмент для фиксированной прибыли

Подход схож с фиксированной ставкой, но привязан к коэффициенту. Берется процент от банка, определяется фиксированная прибыль, и вычисляется сумма ставки:

(выбранный процент * общий банкролл) / (коэффициент — 1) = сумма ставки

Допустим, мы хотим выигрывать 3% от банка с каждой ставки на исход с коэффициентом 2,5. Сумма ставки составит (0,03 * 100) / (2,5 – 1) = 2 у.е.

Стратегия подходит для ставок на большие коэффициенты, но проблематична для фаворитов. Размер ставки на исход с коэффициентом 1,07 равен (0,03 * 100) / (1,07 – 1) = 42,86 у.е. — почти половина банкролла, что слишком рискованно.

Критерий Келли. Полный метод

Популярная, но неоднозначная стратегия середины XX века. Главный параметр в расчете — ваша оценка вероятности исхода. Чтобы выигрывать, беттор должен находить недооцененные букмекерами команды.

Прибыльность ставки оценивается умножением вашей вероятности на коэффициент и вычитанием единицы. Положительное число означает прибыльную ставку. Формула расчета:

(вероятность исхода * коэффициент — 1) / (коэффициент — 1) = размер ставки в проценте от банка

Например, вероятность исхода 60%, коэффициент 1,9. Сумма ставки: (0,6 * 1,9 — 1) / (1,9 — 1) = 0,16 или 16 у.е. при банке 100 у.е. Критерий Келли считает ставку достаточно прибыльной для значительного риска.

Дробный метод Келли

Чтобы снизить риски, к полному методу добавляется дробление. Полученные цифры делятся на 2 (половинчатый Келли), 4 (четвертной Келли) или любое другое число. Суть стратегии сохраняется, но снижается дисперсия.

Постоянный метод Келли

Расчеты те же, но берется не текущий, а стартовый банкролл. Хорошо комбинируется с порогами: преодолели пороговое значение — изменили сумму банкролла в формуле. Главное — точно определять вероятность исхода и находить букмекерские ошибки.

Комбинированный метод Келли

Комбинация метода Келли и фиксированных ставок — установка максимального порога. Ставим порог 3%: если метод Келли дает число выше, ставим 3%; если ниже — работаем по стандартной схеме.

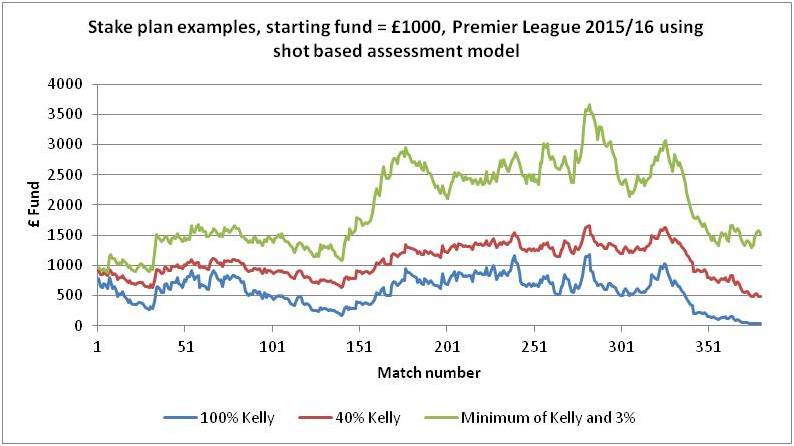

Моделирование результатов ставок на английскую Премьер-лигу в сезоне-2015/16 по разным методам Келли. В первой половине того сезона проходило много ставок с высокими коэффициентами, что давало преимущество фиксированным ставкам. Пример показательный, но ситуативный.

Моделирование результатов ставок на английскую Премьер-лигу в сезоне-2015/16 по разным методам Келли. В первой половине того сезона проходило много ставок с высокими коэффициентами, что давало преимущество фиксированным ставкам. Пример показательный, но ситуативный.

Если метод Келли выявляет много валуйных ставок, сумма которых превышает 100% банка, нужно пропорционально снизить размеры. Находим делитель: общий процент ставок делим на 100%. Например, 150% / 100% = 1,5. Тогда ставки в 15%, 15%, 30%, 45%, 15% и 30% станут 10%, 10%, 20%, 30%, 10% и 20%.

Предложенные стратегии дают широкое поле для экспериментов и надежный инструмент сохранения средств. Пробуйте разные варианты для своего стиля беттинга и обеспечивайте стабильную прибыль.

Нашли ошибку? Сообщите нам